2020年注定是不平凡的一年。一场疫情,带给我们很多在个人财务方面新的思考。

在我们原来的认知中,华人的财务能力很强,基本上都有很好的投资理财习惯。

但是在这次疫情期间,华人群体仍然暴漏很多财务问题。

极高的个人负债率使很多投资者的资产处于“亚健康”状态,风险免疫力极弱。

房屋贷款是家庭财富管理最重要的因素之一,因为它是一个家庭最大的现金流支出,所以无论你是自住贷款还是投资贷款,都应该详细了解各个银行的产品的特点与规则。

这也是为什么每年我们都要举办“贷动未来”的原因,希望投资者通过我们的活动,可以重新梳理一下个人财务状态。

一提到澳洲联邦银行,给华人申请者的第一印象就是贷款审批比较繁琐,利率没有太大优势,总是一种高冷的感觉,所以不是很多人将联邦银行作为申请贷款的首选银行。

然而这种观点是一种对CBA的一种误解。

从我个人观点来看,CBA的利率虽然并不是最低的那一家,但同时也不是最高的那一个。如果从贷款政策的角度来看,CBA还是有很多自己独特的优势。

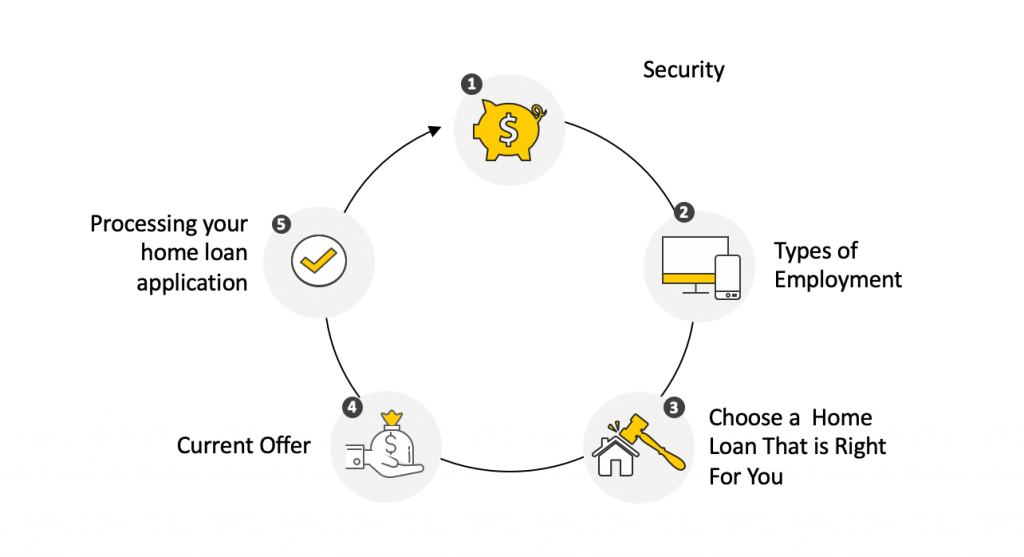

本文将从: 抵押物、工作收入和审批流程这三方面和大家一起重新认识一下联邦银行。

01抵押物Security

首先是抵押物方面,就是我们常说的Security。

抵押物在银行评审贷款时候是非常关键的因素之一,有很多客户其他条件都很优秀,但是由于抵押物不被银行接受或者贷款比例较高,从而影响到最终的结果。

然而联邦银行在这一方面的包容度是很高的,只要是持牌房中介在市场挂牌出售的二手房,价格如果在150万澳币以内,基本都是合同上的满价。

对于小户型物业,很多银行都不接受抵押或者借款比率极低,然而联邦银行对这类物业并不排斥,且最高比例可达70%。

还有一些偏远地区的物业,联邦银行都有比较大的包容度,所以在抵押物问题阻碍的贷款申请人可以试试联邦银行。

02收入类型Employment

收入类型方面,联邦银行也是考虑任何形式的工资收入。

如果你是临时工,银行会将申请人所有的收入加总并取平均值,这也就意味着加班加点的收入银行都会考虑进去。

全职员工入职哪怕一个月,CBA也是可以对这类申请人的情况进行考虑。

对于自雇人士,CBA如果申请人占公司股份比例超过50%那么公司收入也可以和个人收入加在一起进行评审,所需要的材料也较其他银行相对简化,所以越来越多的自雇人士也开始考虑CBA的贷款。

03审批流程Processing

审理批速度是CBA的强项。

因为CBA的很多贷款经理都有贷款审批权限,在一定的额度范围和收入类型之内,作为Banker可以根据申请人提供的资料给出最终的贷款批复,这样就大大的节省审批时间,可以帮助很多需要紧急成交的申请人。

联邦银行作为澳洲四大银行之一,拥有非常高效的网银和服务系统,同时拥有众多分行网点的支持,灵活宽容的信贷政策.

所以华人社区的朋友们在申请贷款的时候一定先要了解一下联邦银行的产品!