银行促销

• ANZ 首次置业最高返现1000澳币(Conveyancing Rebate),截止至2021.7.31

• ANZ 转贷返现1200澳币(贷款额15万-25万)/3000澳币(贷款额25万以上),截止至2021.7.30

• NAB 转贷返现2000澳币,截止至2021.7.31

• CBA 转贷返现2000澳币,截止至2021.6.30

• St George 第一套转贷返2000澳币+2000澳币bonus,之后的物业每套返2000澳币(每套贷款额度在25万澳币以上)

截止至2021.6.30

• WPC 第一套转贷返2000澳币+1000澳币Bonus,之后的物业每套返2000澳币(每套贷款额度在25万澳币以上)

截止至2021.6.30

澳洲各大银行利息的详细情况

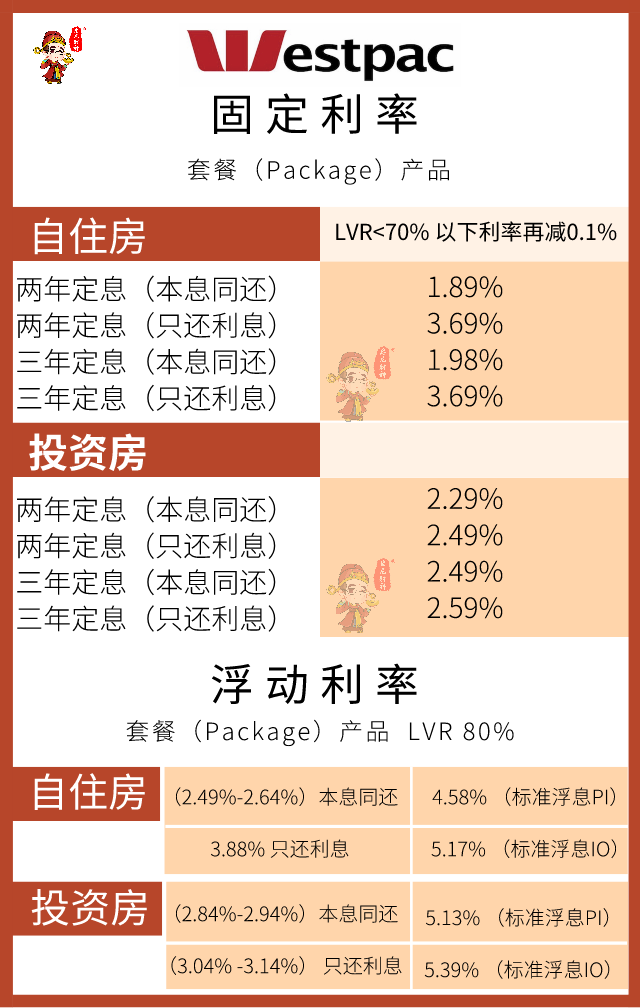

4月Westpac

注明:借款人通常拿到的房贷浮动利率,是银行标准浮动利息(standard variable rate)减去折扣(life time discount)才是最终的到手的利率。

所以最终浮动利率是由标准浮动利率和折扣幅度两个变量所决定。

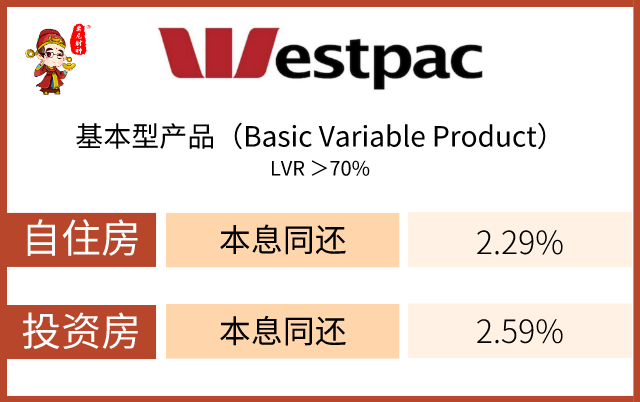

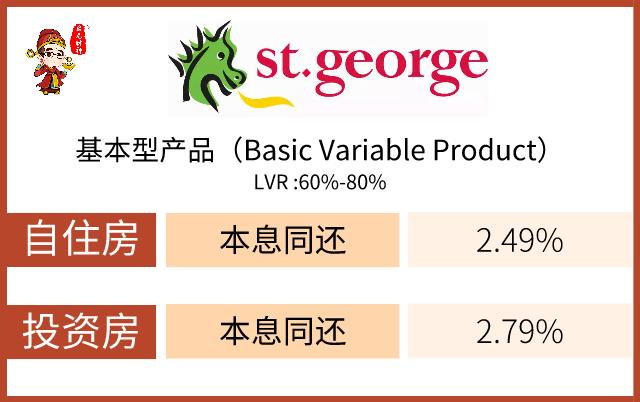

4月St. George

注明:借款人通常拿到的房贷浮动利率,是银行标准浮动利息(standard variable rate)减去折扣(life time discount)才是最终的到手的利率。

所以最终浮动利率是由标准浮动利率和折扣幅度两个变量所决定。

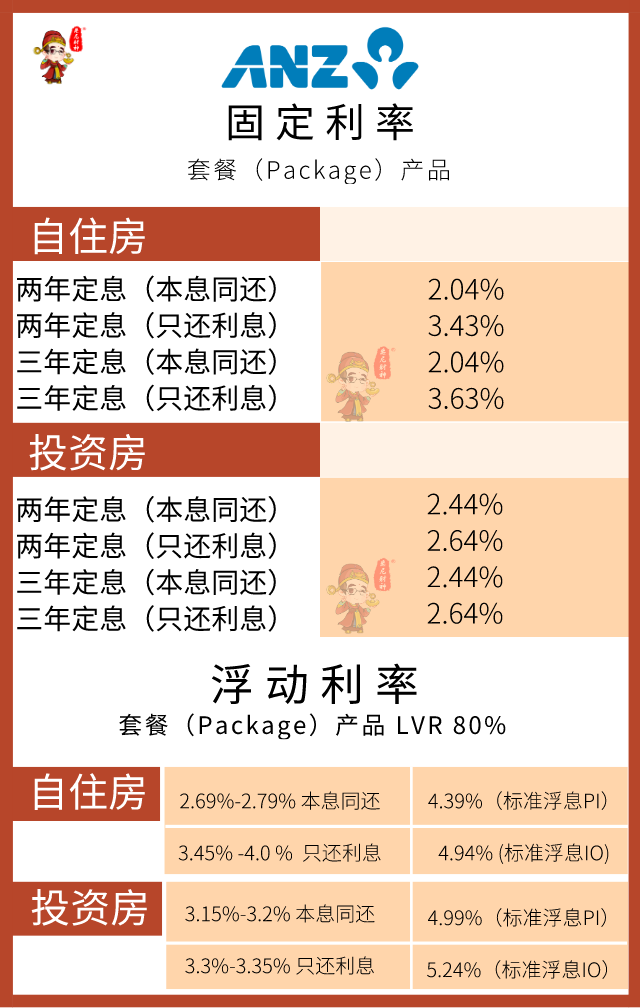

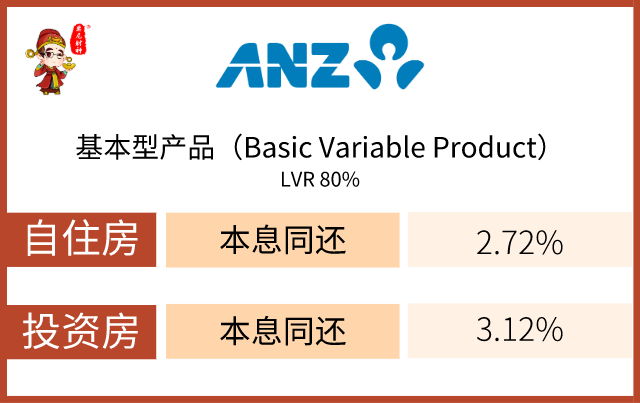

4月ANZ

注明:借款人通常拿到的房贷浮动利率,是银行标准浮动利息(standard variable rate)减去折扣(life timediscount)才是最终的到手的利率。

所以最终浮动利率是由标准浮动利率和折扣幅度两个变量所决定。

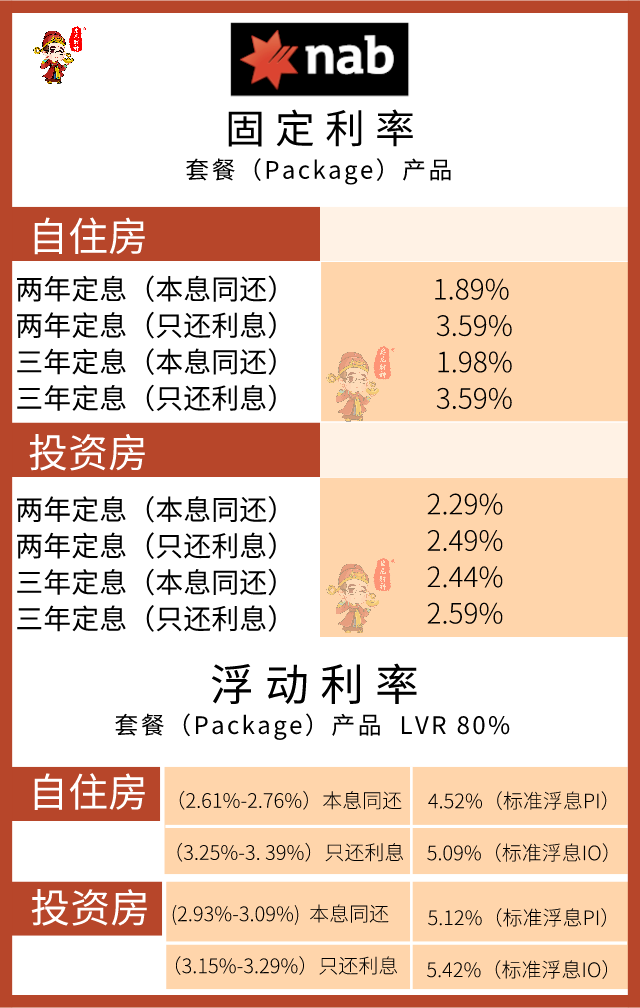

4月nab

注明:借款人通常拿到的房贷浮动利率,是银行标准浮动利息(standard variable rate)减去折扣(life timediscount)才是最终的到手的利率。

所以最终浮动利率是由标准浮动利率和折扣幅度两个变量所决定。

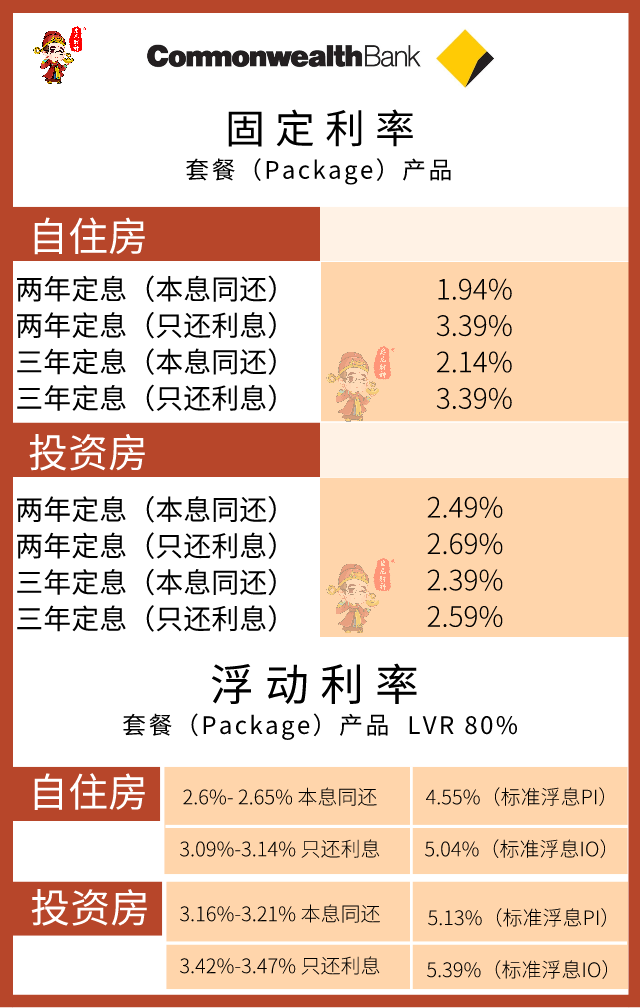

4月CBA

注明:借款人通常拿到的房贷浮动利率,是银行标准浮动利息(standard variable rate)减去折扣(life timediscount)才是最终的到手的利率。

所以最终浮动利率是由标准浮动利率和折扣幅度两个变量所决定。

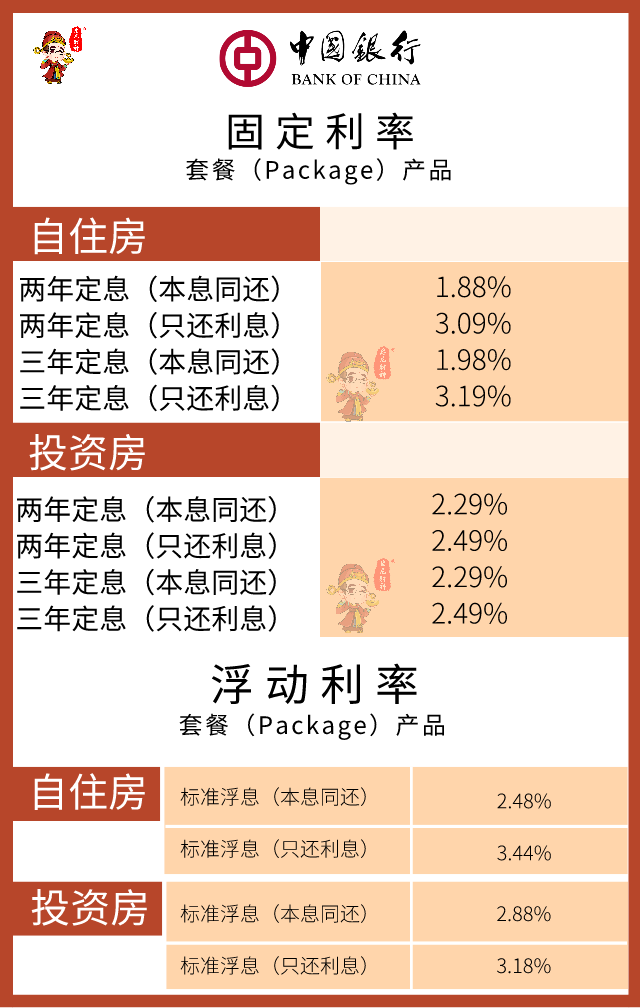

4月中国银行

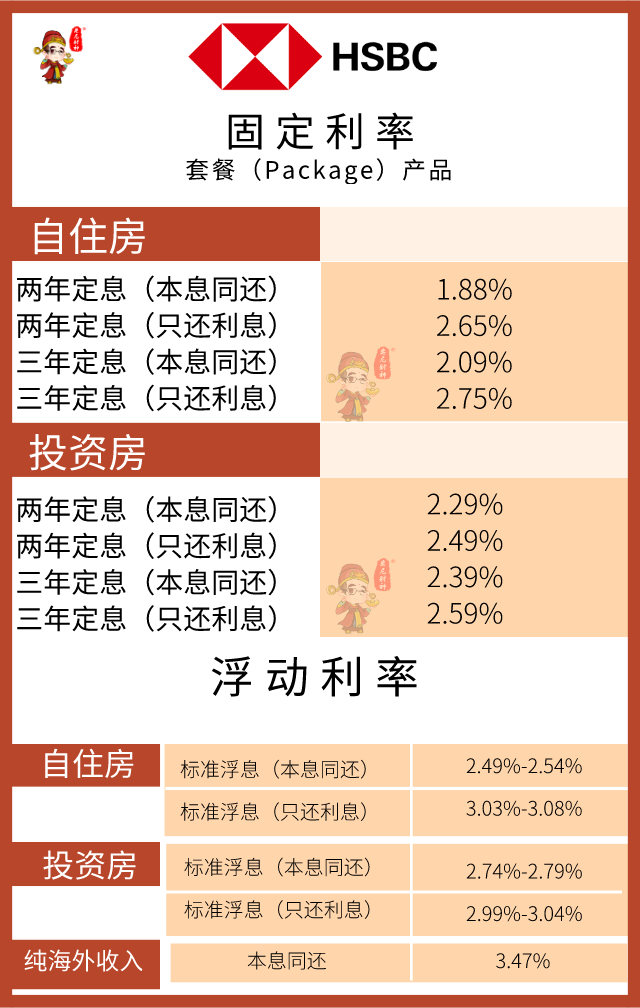

4月汇丰银行

4月要闻速览

随着经济好转,银行不再对COVID-19持谨慎态度

银行在逐渐放松对住房贷款的谨慎态度,并取消了疫情最严重时期对借款人实施的额外核查。

这一趋势出现之际,新贷款申请也在持续激增,但贷款经纪人表示,银行的高风险贷款没有增加,而且监管机构在短期内也不会对住房贷款设置上限。

随着房价以自1980年代末以来最快的速度增长,银行贷款的质量受到了密切关注。监管机构已多次警告称不希望看到信贷承销标准恶化,并指出必要时候会进行干预。

Aussie Home Loans及其并购合作伙伴Lendi在内的几个贷款经纪机构表示,与去年疫情最严重时相比,银行已经不那么严格了。

Aussie首席执行官James Symond表示,在疫情最严重时银行“拉起了警报”,但现在新贷款审核的方法更“商业”了一些。

Symond说:“我们看到现在银行采取了一种更加平衡的方式。虽然现在审核不那么保守了,但每个客户的申请审核都更加细致入微。”他还预测,未来12至18个月,会有越来越多的物业投资者入市。

Lendi去年宣布了与Aussie合并的计划,该公司的数据显示,在贷款申请中,银行要求客户提供更多信息的比例已从去年3月的48%降至今年的28%。

Lendi首席执行官兼联合创始人David Hyman表示,数据的降低说明与疫情爆发初期以及海恩皇家委员会成立后相比,各行采取的做法不那么保守了。

尽管如此,Hyman表示,去年高LVR的贷款比例相对持平,他认为目前不需要宏观审慎政策。他说:“随着房价上涨,人们越来越担心错失良机,但我们并没有看到借款人行为的风险全面上升。”

Homeloanexperts.com.au创始人Otto Dargan表示,去年银行实施了额外审核以确保不会向收入受到COVID-19威胁的客户放贷,比如要求额外的雇主调查以及不计奖金或加班收入。

Dargan说:“现在贷款机构已经取消了这些限制,主要问题是申请量太大。”他补充称,贷款申请的激增导致了审批时间的推迟。

上市贷款经纪公司AFG的首席执行官David Bailey表示,他能监控到的为确保市场不“失衡”的关键指标就是向自住业主放的只还利息贷款。

他表示,到目前为止,这类贷款仍处于低迷状态。

他表示,银行不像疫情最严重时那么谨慎,但随着政府对首次置业者的刺激措施撤回,市场将如何反应仍有待观察。

Bailey说:“我认为,在更广泛的层面上,银行正在更好地把握哪些可以交易,哪些不能交易。”

近几个月来,由于房价迅速上涨、信贷成本超低以及政府慷慨的刺激措施,新增贷款大幅增加。

Aussie称,其3月贷款额创下纪录,交割金额约为20亿澳元,Lendi亦称其3月贷款额创下纪录。

买家购房意愿创纪录新高

CBA最新的家庭支出意向指数(HSI)显示,澳洲的购房意向在3月份达到了最高水平。

HSI研究显示,3月份购房意愿延续了近几个月的上升表现又升至新高。这种增长反映在贷款申请数量和谷歌搜索量的增加上。

CBA首席经济学家Stephen Halmarick表示,预计澳洲房价今年将增长8%,2022年将增长6%。特别是独立屋价格,今年有望上涨9%。

CBA首席经济学家Stephen Halmarick说: “我们仍然预测住房购买市场将成为2021年澳洲经济的主要支撑来源,这主要是由极低的利率水平推动的。”

其他消费类别在3月份也有所增加,其中旅游消费意向同比增长最为强劲。这类支出表现较为强劲的部分原因是去年3月录得支出大幅下降。

Halmarick 说:“旅游行业是受疫情影响最严重的行业之一,边境关闭和全国范围的封锁停止了几乎所有与旅游相关的活动。本月的数据虽然受到基数效应的影响,但仍显示出该行业自去年以来的复苏程度。”

零售支出继续呈下降趋势。去年同期,零售行业表现突出,在疫情初期,实际支出和支出意向大幅上升。

Halmarick说:“去年零售销售表现优异,因为大家都涌向商店购买罐装食品和卫生纸,因此与去年相比,零售业的强劲程度和经济的持续反弹并未充分显示。”

Halmarick表示,尽管零售消费意愿下降,但澳人消费意愿的整体改善将有助于推动经济增长,预计今年的GDP增长将达到4.7%。

他说:“更强劲的家庭支出意向报告是澳洲经济复苏正在进行的另一个信号。”