2022年的房贷产品选择

财神说 第四十七期

前些日子,各大银行再一次更新了自己的利率以及补助计划,详情请参考最近一期的利率汇总。

在这些日子的工作中,我发现这样一个情况:现有越来越多的借款人开始关注起银行的浮动利率,尤其是基本类产品的浮动利率。

我的一些客户也陷入纠结如何选择贷款产品的怪圈里,迟迟下不了决定。

这也难怪,咱们拿固定利率举个例子。

目前各大银行2年自住房固定利率基本都维持在2.6%左右,3年定息基本在3.19%这个区间;

然而自住房浮动利率基本都在2.5%左右,基本类产品的浮动利率都在2.3%左右,有些银行更低,例如中行。

所以在利率差距较大时,客户关注低利率是在正常不过的了,毕竟低利率就可以马上省钱嘛!

但是以低浮动利率作为选择的依据同样也存在一定的局限性,那就是没有考虑时间的维度。

我通常看利率,都是以2年-3年作为一次审核周期。我的一些客户问我,如果换成你,你怎么选择?

我会说今年我还是要以选择固定利率为主,尤其是两年的定息产品。

这里呢,我说说自己的理由。

► 首先,虽然去年各大银行一个劲的升高自己的固定利率,然而2年的定息的变化是最小的。

自住房2年定息都在2.6%左右,投资房基本就是2.8%左右,翻一翻银行的历史,这样的利率仍然处于低点。

► 第二点就是,随着银行融资成本的增加,2年定息也将会相应的变化起来,作为借款人,可能只有短暂的窗口期来锁定这么低的贷款利率。

不知道细心的借款人发现没有这样的一个规律,利率下行变化时,定息产品低于浮动产品,利率上行变化时,定息产品高于浮动利率。

► 最后呢,很多人一定会说,目前浮动利率基本比固定利率便宜至少0.3%,100万贷款就是每年3000澳币起步,但是如果利率处于上行的时候,一次加息就可以到达0.3%。

去年的固定利率就是个例子,一次加息就是在0.2%-0.3%之间,而且一加就是连续的加息。

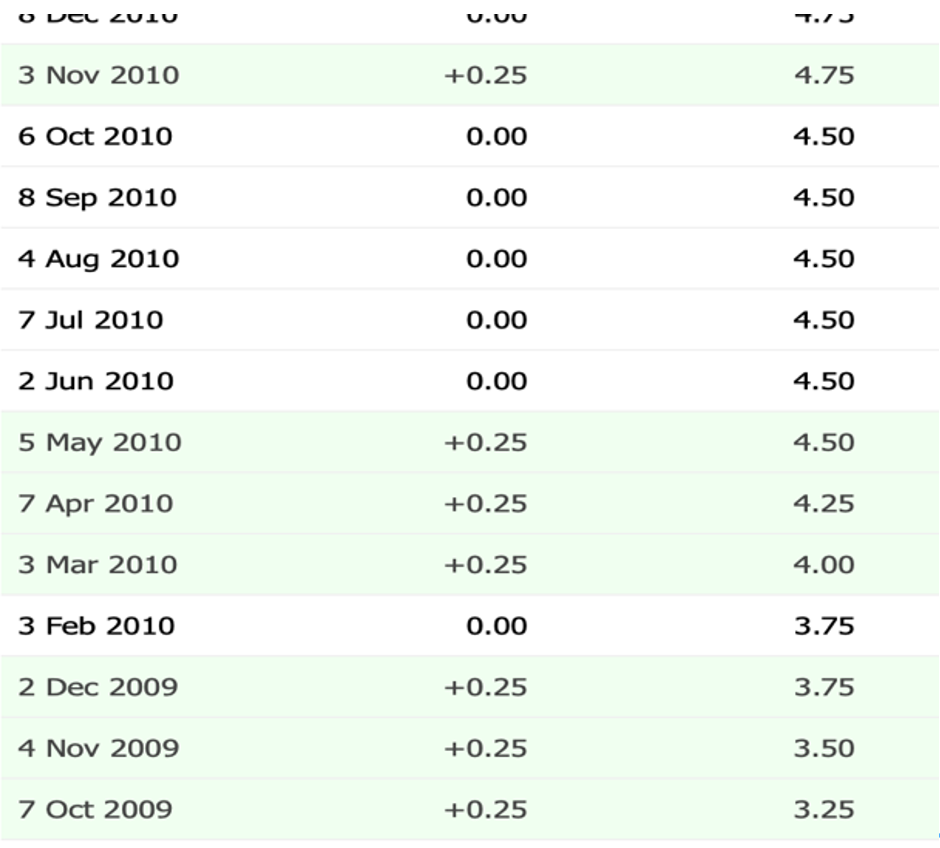

这事RBA在2009-2010年干过,一年连加7次利率,虽然未来加息不一定像过去那么猛烈,但是距离RBA的在2023年的预期,也将有3次以上的可能。

当然,每个家庭都有自己的情况,例如未来有可能换房,或者未来有很大一笔钱进入对冲账户等,并不是所有人都适合固定利率产品,具体情况也要去提分析。

最后呢,给大家一个彩蛋:

目前有家银行转贷补助可以拿到4000澳币,基本类产品只要在LVR80%以下,可以做到2.19%自住房,2年定息可以做到2.54%。

想知道是哪家吗?有兴趣的朋友请扫描文末二维码进行一对一咨询。

咱们下期见!

长按如下二维码观看:

声明:由于多方原因本文仅供一般性参考,并无意提供任何个人贷款建议。内容受作者本人保护,且作者与专栏平台明示不对任何依赖本文内容而采取或不采取行动所导致的后果承担责任。

如果遇贷款问题,请联系作者商讨独立的个人方案。