怎样提高家庭财务的“免疫力”?

财神说 第五十一期

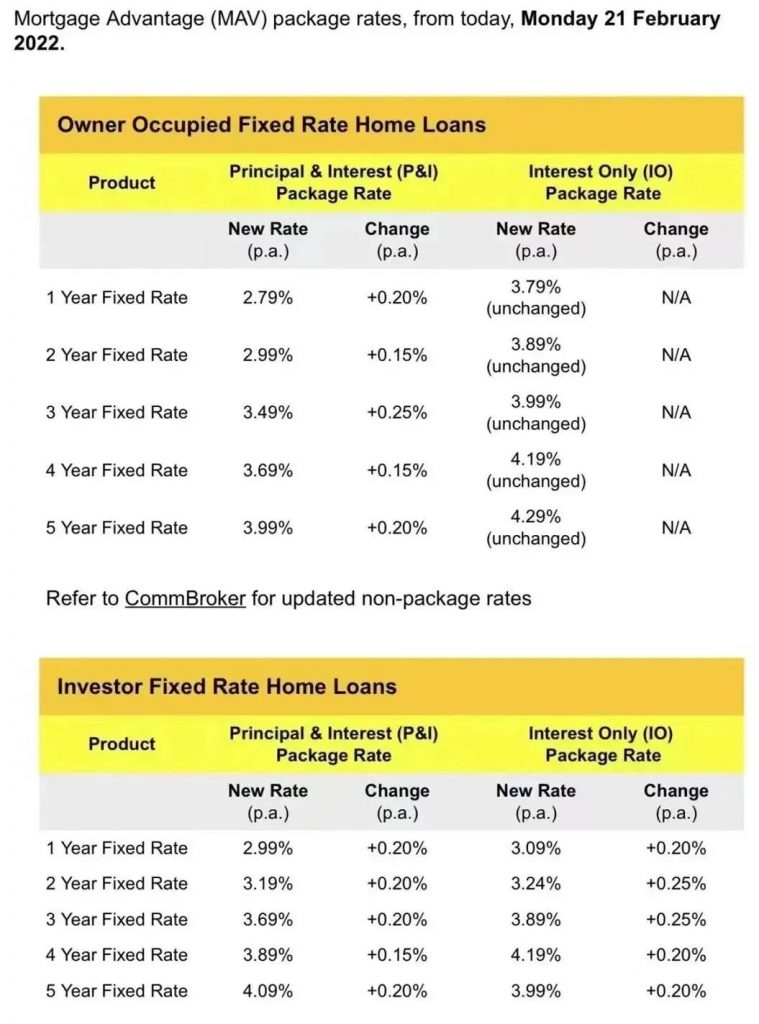

CBA的固定利率在2月21日这天迎来了第6次加息,两年定息来到了2.99%,3年3.49%,这个涨幅速度属实吓人。

我脑海里立刻浮现出一个问题:假如加息风暴来临,借款人是否有能力抵御这样的危机?

或者说,我们每个人家庭财务的免疫力如何?

在我原来的印象中,华人的财务能力很强,基本上都有很好的投资习惯。

但实际情况,是其实很多人的资产都处于“亚健康”状态,风险免疫力极弱,主要原因就是很多人都是在高杠杆投资,在疫情期间由于租金的减少已经暴露出来了。

那么影响家庭资产免疫力的重要因素是什么?

请大家记住这 “三率”:资产负债率,财务负担率,家庭储蓄率

资产负债率

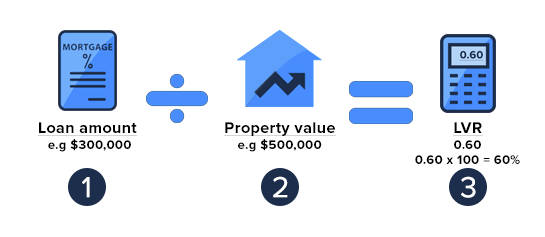

什么是资产负债率?这个概念很简单,就是家庭的总负债/总资产,也就是我们贷款里经常说的LVR。

我们华人社区里,很多房产投资者都将这个比率一直维持在80%左右。

尤其是在房产市场好的时期,只要自住房和投资房略有增值,那么投资者就很快地将负债率拉升至80%,从而进行下一套投资。

房子买得越多,需要支出的成本就越多,所以投资要维持在标准的资产负债率之间。

健康的资产负债率基本是在60%左右,一旦超过这个数值,那么还款的压力或者应对未来不确定因素的免疫力就会下降很多。

我见过很多华人投资者,几套房子都是维持在80%左右,只要利率出现波动,现金流支出可想而知。

财务负担率

财务负担率=每月还款额/可支配收入。

如果这个数值在40%以下,证明负担能力良好,如果大于40%,则证明压力过大,这个概念也是被银行进行评估借款能力时所应用。

举个例子:Bill年薪20万澳币(税前)那么税后月收入就是11000澳币可支配收入。

如果自住房的贷款的是110万澳币,每月还款大约在4100澳币左右,那么Bill的财务负担率约为37%,财务健康良好。

但是如果利率持续飙升,每月的还款额就会发生变化,这样财务的负担率也会加大。

家庭储蓄率

家庭储蓄率,即每月储蓄额度/每月收入。正常健康的标准就是大约30%这个数值。

也就是说,如果一个人税后收入4000澳币/月,能存下1200澳币才算良好。

显然在悉尼高生活成本环境下做到这点很难,这也是为什么很多投资人没有能力去应对突发的财务变化。

那么怎么做才能让个人资产提高免疫力呢?以下这些是我给出一些个人建议:

1 房子买的一定是越精越好,而非越多越好,集中火力培养优质种子(控制好家庭负债率)。

投资房的选择上要做到宁缺毋滥,在财富的积累上时间也是重要的因素。

2 关注贷款支出成本,看看有无减少支出方案。

和本银行谈降息,锁定利率,转贷等方法,详细情况可以私下来咨询我。

3 列出自己的生活开销,不必要的开销能省着省。

很多消费习惯积累多了就是一笔大开销,尤其是在利率上涨阶段控制不必要的开销非常重要。

4 提高自己的价值,收入是一切投资的源泉

不要相信买投资房以后就能躺着赚钱的那些概念,前提条件一定是收入可以撑得起你的投资。

当收入达不到一定标准时,任何投资都是海市蜃楼,养成良好的储蓄习惯,蓄势而发。

长按如下二维码观看:

声明:由于多方原因本文仅供一般性参考,并无意提供任何个人贷款建议。内容受作者本人保护,且作者与专栏平台明示不对任何依赖本文内容而采取或不采取行动所导致的后果承担责任。

如果遇贷款问题,请联系作者商讨独立的个人方案。