有闲钱,对冲自住房or投资房?

财神说 第一百零六期

上周有位客户问了一个特别好的问题:如果手上有闲钱,是应该对冲自己的自住房贷款,还是对冲投资房贷款?

因为投资房的利息通常高于自住房,所以感觉应该对冲投资房贷款。

这个问题看起来挺简单,但如果真对冲错了,损失可不小。今天,咱们就来聊聊这个话题。

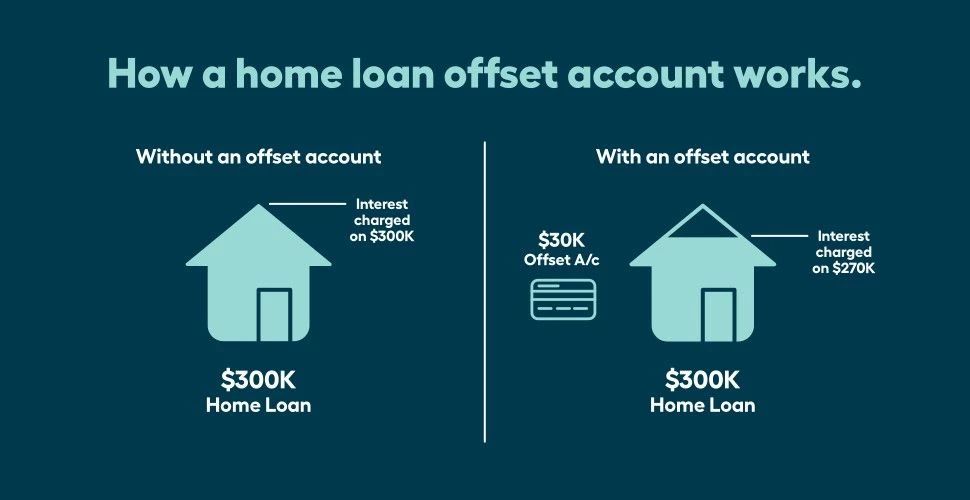

在澳洲,对冲账户通常与房贷一起使用,以降低利息支出。这种账户里的钱可以抵消贷款的一部分,减少利息支出。

既可以用于自住房,也可以用于投资房。我们先来看看如果对冲自住房,会得到哪些好处。

首先是减少利息支出:对冲账户中的资金可以直接抵消住房贷款的余额。这意味着你只需对减少后的贷款余额支付利息,从而显著减少整体的利息支出。

对自住房贷款来说,这种节省直接体现在每月的还款额中,自用债务属于“不好类”的债务,所以当然是越早还清越好。

利息减少了,还款更多用于本金,这样可以更快还清贷款。

保持资金灵活性:对冲账户通常允许随时存取资金。这意味着你可以在需要时轻松访问这些资金,同时在不需要时继续利用它们来降低贷款成本。

简化财务管理:将储蓄和贷款账户合并,可以更轻松地管理个人财务。对冲账户使得追踪储蓄和贷款更加简单直观。

无需支付额外税费:在澳大利亚,自住房贷款的利息通常不可抵税。所以,对冲账户减少的利息不会影响你的税务,否则一大笔存款产生的利息收入也是要纳税的。

潜在的利率风险降低: 如果利率上升,对冲账户中的资金仍然会减少贷款的利息计算基数,从而减轻利率上升带来的影响。

现在,我们来看看对冲投资房的情况。主要好处是减少利率支出。

由于投资房的贷款利率通常比较高,所以同样的钱用来对冲贵的贷款实际上是减少支付的利率总额,从而长期内节省资金。但同时,也会减少税务优势。

在澳洲,投资房的利率可以用于个税减免。如果使用对冲账户减少的利率,就意味着减少了可抵扣利息额度,可能降低税务上的优势。

综上所述, 大部分人如果有闲钱,还是先对冲自己的自住房贷款,让投资房的税务获得最大优势。

但具体情况还是要具体分析,需要根据借款人的投资房性质、长期投资目标以及税务情况,协同专业人士合理安排策略。

今天的内容就到这里,咱们下期见!

长按如下二维码观看:

声明:由于多方原因本文仅供一般性参考,并无意提供任何个人贷款建议。内容受作者本人保护,且作者与专栏平台明示不对任何依赖本文内容而采取或不采取行动所导致的后果承担责任。

如果遇贷款问题,请联系作者商讨独立的个人方案。