Tim Lawless深入研究了不断增长的贷款拖欠表现和“更高风险”的贷款趋势。

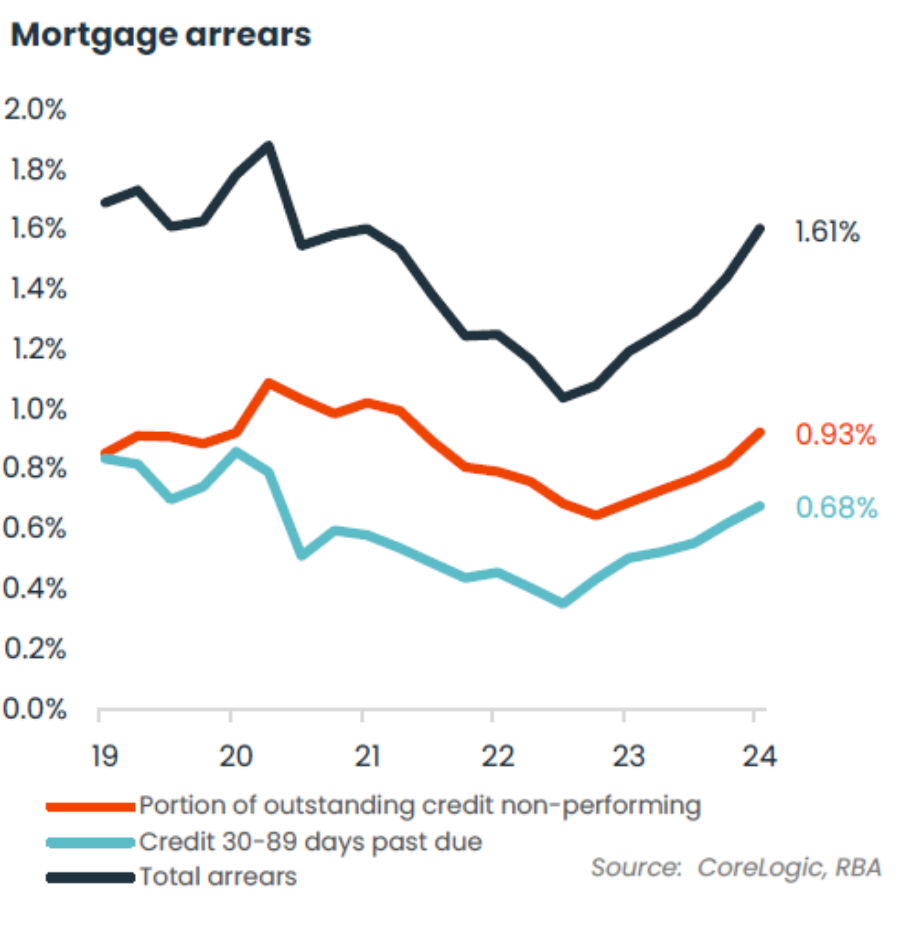

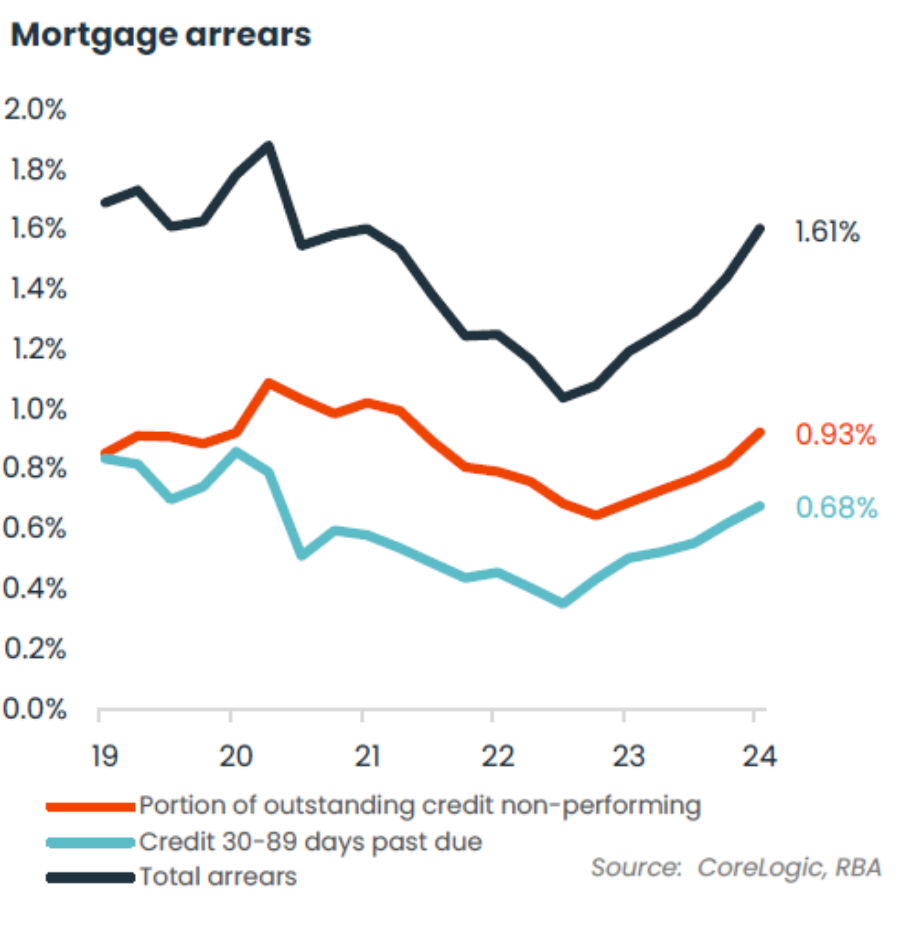

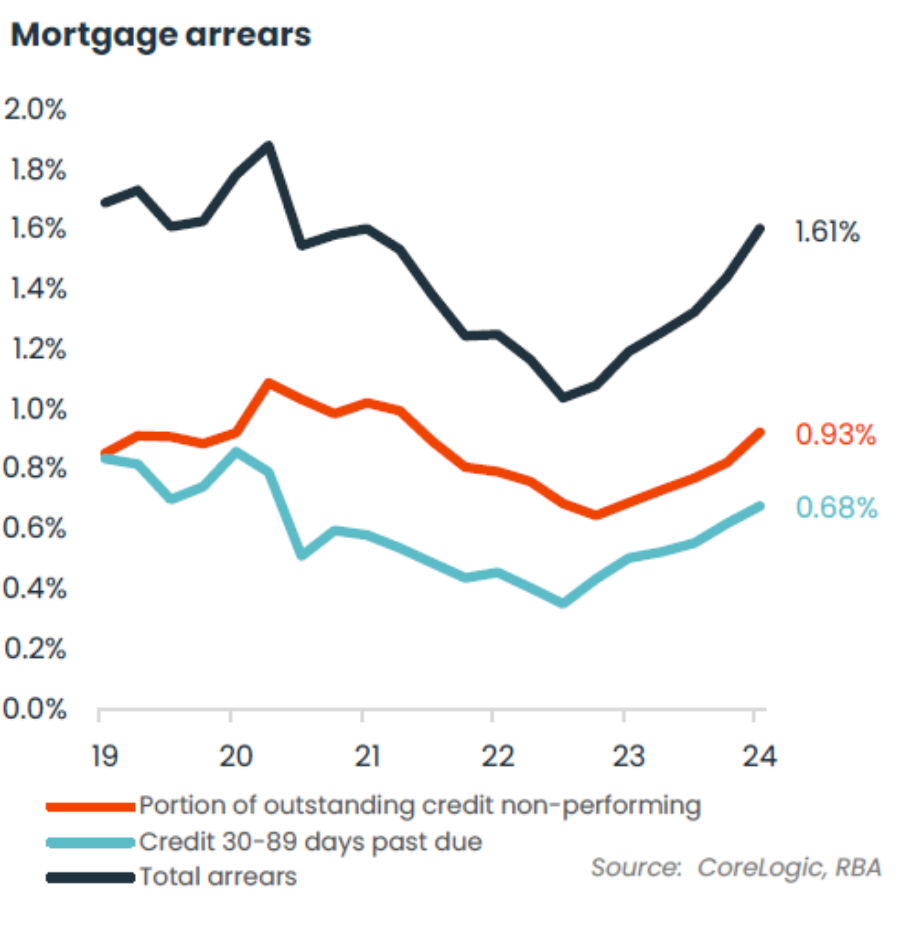

贷款拖欠从2022年第三季度的1.0%的低点上升到2024年第三季度的1.6%。

虽然这是自2021年第一季度以来贷款拖欠的最高水平,但在疫情爆发时,逾期还款的贷款比例更高,为1.8%。

拖欠率的上升趋势受不良贷款的影响最大,拖欠率已上升至0.93%。不良贷款是指逾期至少90天,或者银行预计无法收回全部到期金额的贷款。

目前的不良欠款率略高于疫情爆发时的0.92%,高于0.86%的平均值。逾期30-89天的借款人占贷款的0.68%,高于2022年第三季度的0.35%,但这是自2020年第二季度以来的最高水平。

目前贷款拖欠的早期指标高于平均值0.59%,但仍略低于疫情爆发时的水平0.86%。

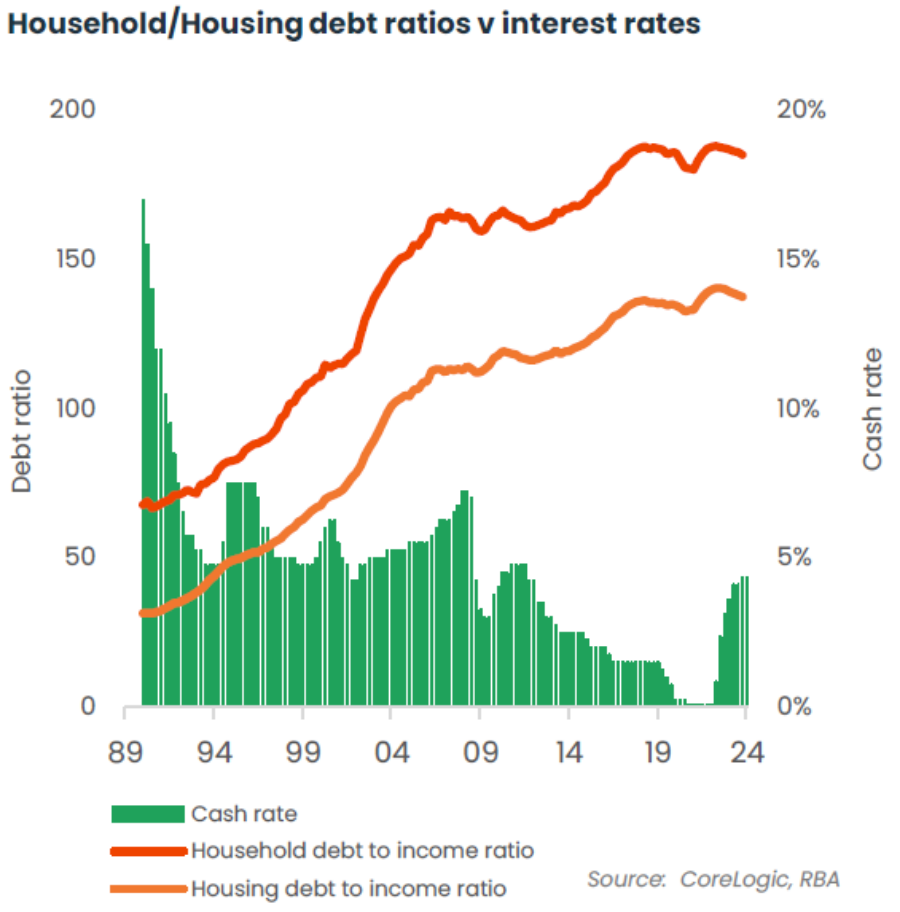

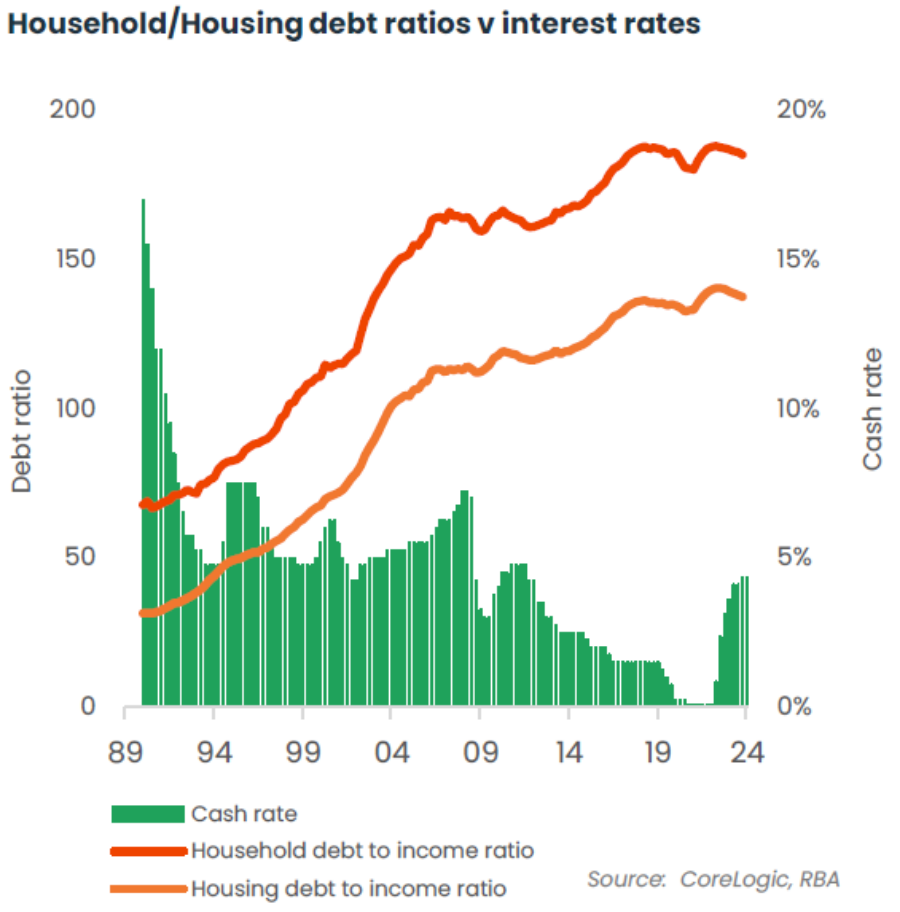

贷款拖欠上升的一个关键因素当然是债务成本的急剧上升。

随着未偿还自住房贷款的平均浮动利率从2022年4月的2.86%上升到2024年3月的6.39%,负债75万澳元的借款人每月还款多了近1600澳元。

但也有其他影响因素。生活成本压力也消耗家庭收入的更大一部分,家庭比以往任何时候都要缴纳更多的税款,家庭储蓄正在减少,更要动用疫情期间积攒的储蓄缓冲。

还有一个事实是,鉴于债务水平处于历史高位(其中大部分是住房债务),家庭对利率的急剧调整更为敏感。

尽管贷款拖欠的每项指标都已上升至高于5年平均水平,但尽管存在上述不利因素,大多数借款人仍在按期偿还住房贷款。他们会减少储蓄、延长工作时间或做多份工作、减少对冲或提现。

随着失业率上升、家庭储蓄进一步枯竭,以及更广泛的经济状况经历一段疲软期,贷款拖欠可能会进一步增加。

然而,除非劳动力市场的疲弱程度大大超过预期,否则欠款不太可能出现实质性的“崩盘”。

对于那些确实拖欠还款的房主来说,大多数人都有很大的机会出售他们的资产并还清债务。

RBA对负资产的最新估计显示,澳洲只有大约1%住宅的债务水平高于住宅的价值。随着房价持续上涨,负资产的风险正在降低。

贷款拖欠低的另一个因素可能是澳洲银行和审慎监管机构APRA一贯严格的审核标准。

借款人的贷款申请适用性将以比贷款产品利率高出3个百分点的利率进行评估,自2021年10月APRA将缓冲利率从2.5个百分点上调以来一直如此。

大多数在2019年底至2022年年中获得住房贷款的借款人,其贷款利率将上升3个百分点以上,这反映出疫情爆发前和疫情期间利率非常低,也展现出自2022年5月以来未偿还贷款浮动利率上升了3.5个百分点。

随着贷款利率的上升超过缓冲利率,再加上生活成本压力和创纪录的家庭收入税收,家庭的资产负债表面临考验,尤其是那些可能拥有更多杠杆或财务状况发生变化的家庭。

我们还看到,对于APRA可能描述为风险较高的贷款类型,即只还利息贷款、DTI高、LTI高或LVR高的贷款,贷款政策也在收紧。

只还利息贷款是指借款人还款时先不还本金,只还债务的利息部分。这种类型的贷款通常被投资者选择,会在一段时间后转换为本息同还的方式。

自2017年底以来,只还利息贷款占贷款发放的比例大多低于20%。

在此之前,只还利息贷款占所有贷款的45%,促使APRA引入临时宏观审慎约束,将只还利息贷款限制在30%。

该政策于2018年被取消,但自那以来,贷款机构一直将贷款发放额保持在远低于历史上限的水平。

最近只还利息贷款活动的增加与投资者活动的大幅增加相一致,过去一年新增贷款的价值增长了36%。

高LTI贷款从2023年中期的低点略有上升,但按历史标准衡量仍然很低。APRA的数据显示,在第三季度发放的贷款中,信贷额度大于或等于借款人年收入6倍的贷款仅占3.1%,低于2021年最后一个季度的11.1%。

高DTI贷款在3月份季度处于低点,仅占住房贷款发放的5.2%,低于2021年最后一个季度,当时24.3%的新贷款发放给了总体债务水平至少为其年收入总额六倍的借款人。

首付为10%或以下的房贷比例略有上升,但仍不到自住房贷款的8%,仅占投资房贷款的3.2%。RBA的分析显示,与其他贷款类别相比,高LVR贷款的贷款欠款更高。

总体而言,澳洲各地的贷款政策仍然相对保守,近70%的借款人获得住房信贷的前提是至少有20%的首付,而且他们的贷款金额或总体债务状况不到其年收入的六倍。

随着经济在高利率和艰难的生活成本压力下度过一段疲弱期,贷款政策可能会保持相当谨慎。

贷款拖欠上升的一个关键因素当然是债务成本的急剧上升。

随着未偿还自住房贷款的平均浮动利率从2022年4月的2.86%上升到2024年3月的6.39%,负债75万澳元的借款人每月还款多了近1600澳元。

但也有其他影响因素。生活成本压力也消耗家庭收入的更大一部分,家庭比以往任何时候都要缴纳更多的税款,家庭储蓄正在减少,更要动用疫情期间积攒的储蓄缓冲。

还有一个事实是,鉴于债务水平处于历史高位(其中大部分是住房债务),家庭对利率的急剧调整更为敏感。

尽管贷款拖欠的每项指标都已上升至高于5年平均水平,但尽管存在上述不利因素,大多数借款人仍在按期偿还住房贷款。他们会减少储蓄、延长工作时间或做多份工作、减少对冲或提现。

随着失业率上升、家庭储蓄进一步枯竭,以及更广泛的经济状况经历一段疲软期,贷款拖欠可能会进一步增加。

然而,除非劳动力市场的疲弱程度大大超过预期,否则欠款不太可能出现实质性的“崩盘”。

对于那些确实拖欠还款的房主来说,大多数人都有很大的机会出售他们的资产并还清债务。

RBA对负资产的最新估计显示,澳洲只有大约1%住宅的债务水平高于住宅的价值。随着房价持续上涨,负资产的风险正在降低。

贷款拖欠低的另一个因素可能是澳洲银行和审慎监管机构APRA一贯严格的审核标准。

借款人的贷款申请适用性将以比贷款产品利率高出3个百分点的利率进行评估,自2021年10月APRA将缓冲利率从2.5个百分点上调以来一直如此。

大多数在2019年底至2022年年中获得住房贷款的借款人,其贷款利率将上升3个百分点以上,这反映出疫情爆发前和疫情期间利率非常低,也展现出自2022年5月以来未偿还贷款浮动利率上升了3.5个百分点。

随着贷款利率的上升超过缓冲利率,再加上生活成本压力和创纪录的家庭收入税收,家庭的资产负债表面临考验,尤其是那些可能拥有更多杠杆或财务状况发生变化的家庭。

我们还看到,对于APRA可能描述为风险较高的贷款类型,即只还利息贷款、DTI高、LTI高或LVR高的贷款,贷款政策也在收紧。

只还利息贷款是指借款人还款时先不还本金,只还债务的利息部分。这种类型的贷款通常被投资者选择,会在一段时间后转换为本息同还的方式。

自2017年底以来,只还利息贷款占贷款发放的比例大多低于20%。

在此之前,只还利息贷款占所有贷款的45%,促使APRA引入临时宏观审慎约束,将只还利息贷款限制在30%。

该政策于2018年被取消,但自那以来,贷款机构一直将贷款发放额保持在远低于历史上限的水平。

最近只还利息贷款活动的增加与投资者活动的大幅增加相一致,过去一年新增贷款的价值增长了36%。

高LTI贷款从2023年中期的低点略有上升,但按历史标准衡量仍然很低。APRA的数据显示,在第三季度发放的贷款中,信贷额度大于或等于借款人年收入6倍的贷款仅占3.1%,低于2021年最后一个季度的11.1%。

高DTI贷款在3月份季度处于低点,仅占住房贷款发放的5.2%,低于2021年最后一个季度,当时24.3%的新贷款发放给了总体债务水平至少为其年收入总额六倍的借款人。

首付为10%或以下的房贷比例略有上升,但仍不到自住房贷款的8%,仅占投资房贷款的3.2%。RBA的分析显示,与其他贷款类别相比,高LVR贷款的贷款欠款更高。

总体而言,澳洲各地的贷款政策仍然相对保守,近70%的借款人获得住房信贷的前提是至少有20%的首付,而且他们的贷款金额或总体债务状况不到其年收入的六倍。

随着经济在高利率和艰难的生活成本压力下度过一段疲弱期,贷款政策可能会保持相当谨慎。

error: Content is protected !!