11月份,澳洲信贷市场较10月份变动不大,一些银行围绕着Basic产品做出了调整,但是这类产品在市场上并非主流产品,所以利率方面机会没有变化。

四大银行中,ANZ凭借两年定息5.74%继续保持领先优势。

浮动利率折扣方面也出现了一些新的折扣,尤其是对新客户这方面。

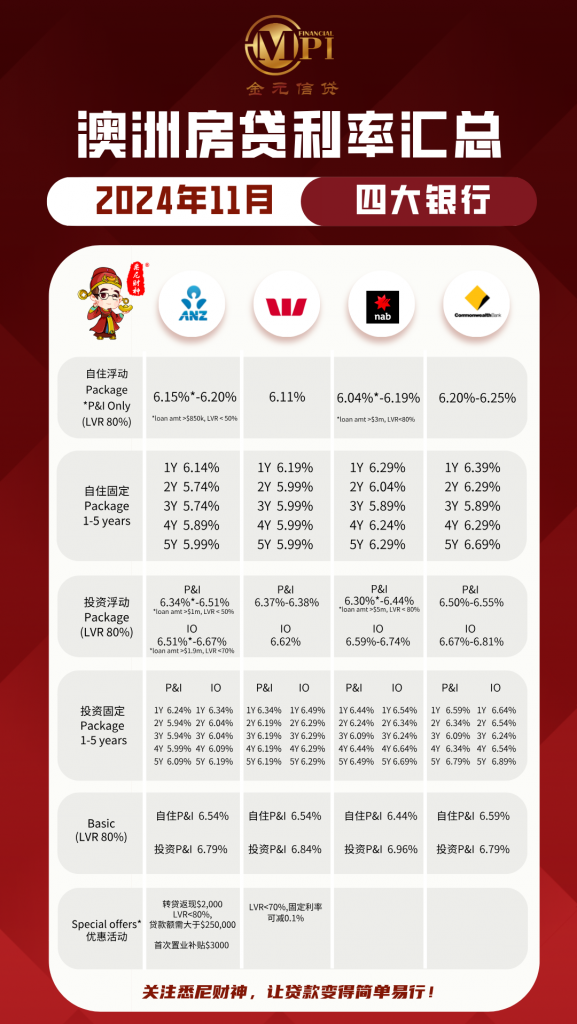

▪ ANZ 自住浮动利率在6.09%-6.20%之间,固定利率(1-5年)则在1年期降至6.14%, 两年定息三年定息来到了5.74%。浮动利率和固定利率都出现下降的趋势。

▪ Westpac 提供的自住浮动利率为6.1%左右,固定利率(1-5年)范围为6.19%至5.99%。对比上个月没有变化。

▪ NAB 自住浮动利率为6.04%-6.19%,而固定利率则在6.29%至5.89%之间。3年固定利率有所下降

▪ Commonwealth Bank 提供的自住浮动利率范围为6.09%-6.25%,固定利率也有所下降,3年定息来到了5.89%

与此同时,其他一些优质小行的利率如下:

▪ ING 提供的自住浮动利率为6.14%(LVR<80%),固定利率3年定息5.69%。

▪ 中国银行 的自住浮动利率为5.88%,而固定利率1年定息5.79% 2年5.69%的王炸组合。

▪ St. George 提供的自住浮动利率为6.10%-6.15%,固定利率没有什么亮点

▪ Macquarie Bank 的自住浮动利率为6.19%(LVR≤80%),固定利率2年3年定息为5.79%至5.79%,还是有很大的竞争力。

11月份在利率市场上显的比较沉闷,虽然各大银行纷纷抛出定息的橄榄枝,客户在选择产品上仍然以浮动利率为主。

根据反馈,客户认为银行在固定利率大多数只留出一次至两次的降息空间,还不如保持浮动的灵活性。

我个人的观点是:在浮动利率没有太大的动作时候,如果选择定息,主要的还是关注1-2年的短期固定利率,或者考虑固定一部分浮动保持一部分。

例如中国银行的1年定息5.79% 和麦考瑞银行的2年定息5.79%,都是不错的选择。

文中各大银行的详细利率表供大家参考。

图片中的数值只是给大家一个宏观的比较,具体的利率还是要根据客户贷款额度,贷款比例,已经贷款条件来决定的。

声明:由于多方原因本文仅供一般性参考,并无意提供任何个人贷款建议。内容受作者本人保护,且作者与专栏平台明示不对任何依赖本文内容而采取或不采取行动所导致的后果承担责任。

如果遇贷款问题,请联系作者商讨独立的个人方案。