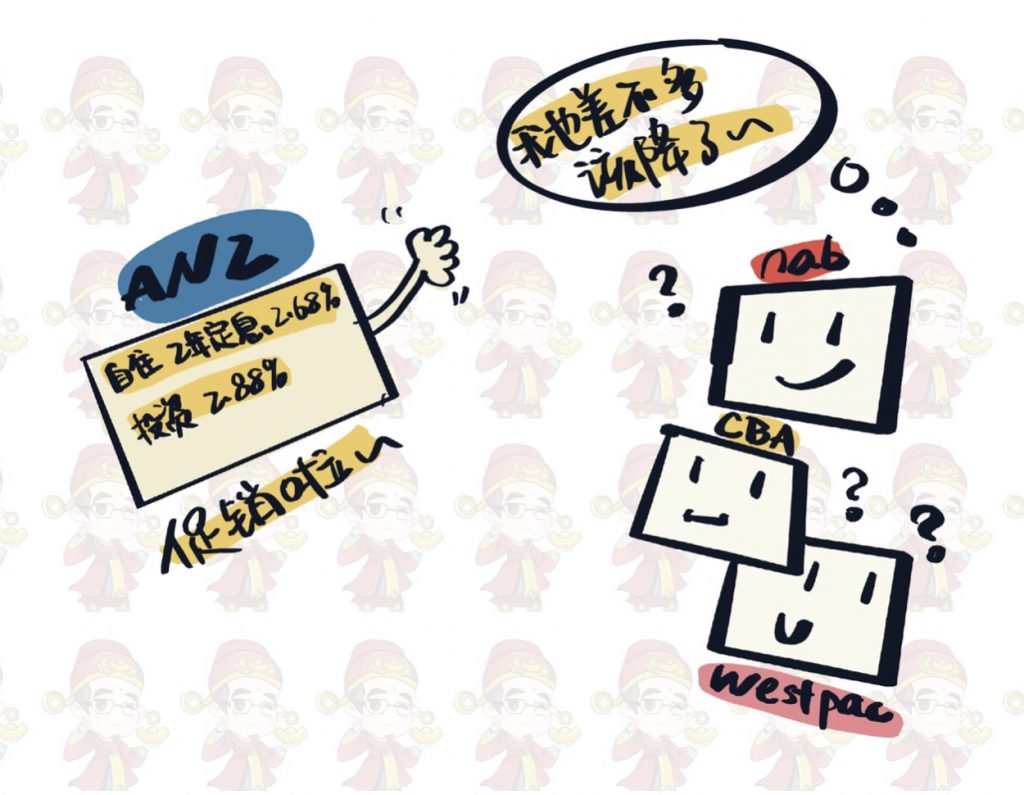

上周五,ANZ银行发了一波大招,自住房利率2年定息2.68%,投资房利息2.88%,此消息一出马上震惊整个朋友圈。

行业外的人也许惊讶的是银行给出这么大的促销力度,但是所有的业内人士都清楚的知道,另外“三大”银行也会在不久的将来全部跟进,从而将未来的5年澳洲引入低息时代。

今天我的文章不是和大家讨论利率问题,而是通过利率的变换会对当前市场的买家产生哪些蝴蝶效应,进而会如何改变各个区域的供需平衡。

当前澳洲地产市场主要活跃着三类客户, 第一类首次置业群体,第二类升级换房群体,第三类房产投资群体。

利息的变化对这三类客户的影响力度是不一样的。

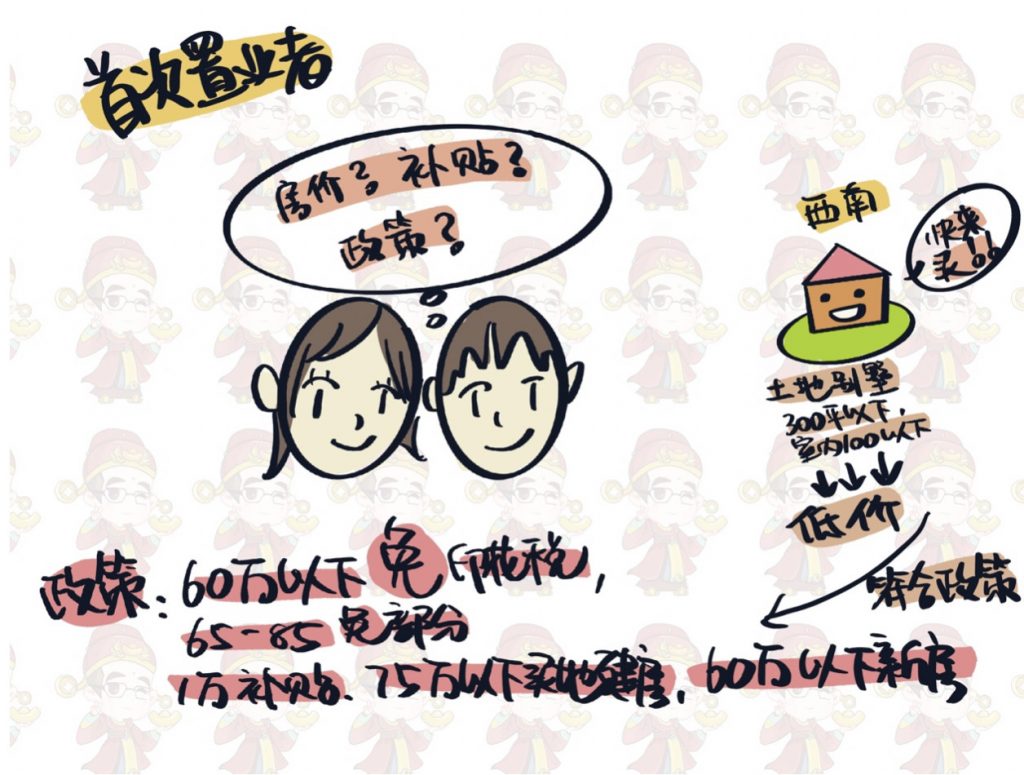

首次置业者

作为第一类买家的首次置业者群体,这些人其实对房屋价格和补贴和贷款政策更为敏感,低息利率只能作为辅助条件。

我们先回顾一下首次置业政策。

总价为65万以下的可以享受印花税全免,65万-80万可以享受部分减免,那么1万块钱补助会发给75万以下买地建房或60万以下的新房首次置业买家。

所以首次置业者所看物业的价格基本都在80万澳币以下这个区间范围之内,例如:西南的很多土地别墅项目,开发商甚至把土地分割到300平米以下,室内面积只有100多平,就是想把总价拉到这个范围之内,就是瞄准了这部分买家的需求增长。

所以首次置业者群体的需求更会对城市周边价格相对较低的区域会产生较强的影响,对于核心的老城区影响不会太大。

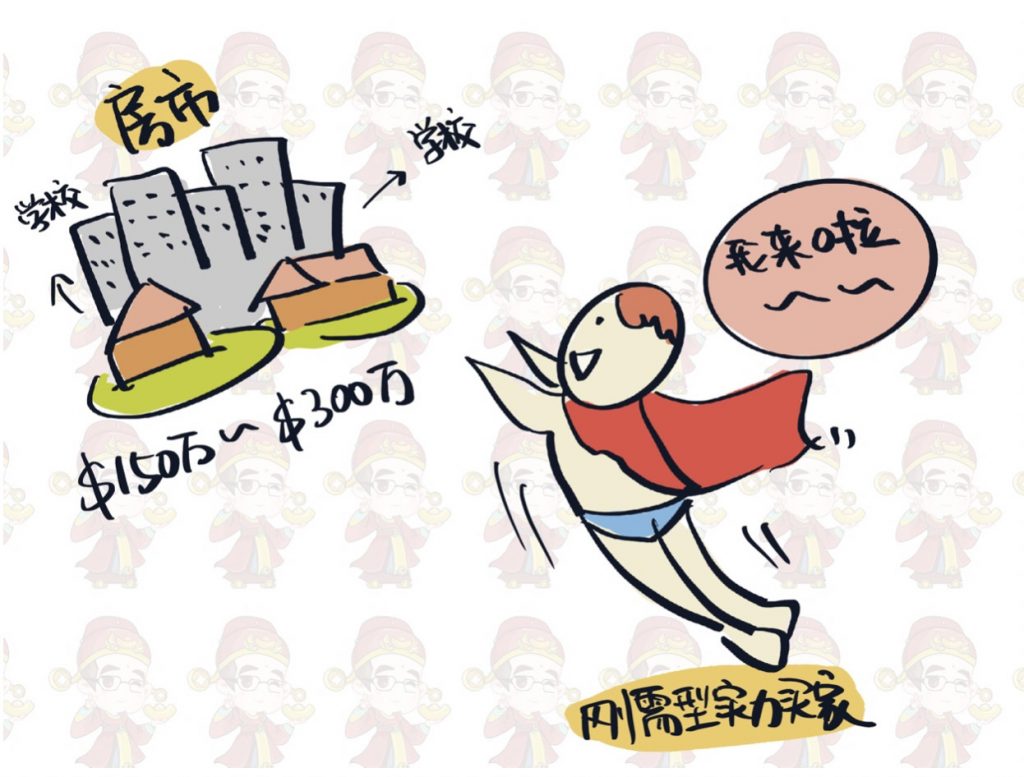

升级换房群体

这类群体目前是房产市场上的主力军,那么利息的一点点变化都会刺激这类群体的购买欲望。

这些置业者都是曾经的首次置业者,经过多年的存款和原来房产的升值,他们把目标已经瞄准那些空间较大,周围教育资源与就业资源比较成熟的一些区域,这些区域最核心的准入门槛就是房贷可负担能力。

我举一个普通上北区的例子:St Ives Chase 中位价近180万澳币左右,贷款假设额度为80%,如果以一年前的利率计算,一个家庭想进入这个区居住需要每年支付82000本金加利息的费用。

按今年的利率来计算,想进入这个区域居住只需要69000澳币的本金加利息,准入门槛一年降了13000澳币。

假如今年央行在进行两次降息,录取分数线将会会继续下降,当然这个区域的需求就会迅速攀升,导致价格上涨从而回到原来的准入门槛。

今年悉尼有很多150-300万的区域将会面临这样的需求变化,最近的拍卖也能看出这样的趋势。

纯房产投资群体

从最近一年的投资利率变化可以看出,金融机构,政府机构以及发展商都希望这类客户群体回归市场。

然而很多资深投资者由于贷款能力与租金回报率的影响,暂缓了他们投资的步伐,然而一些将自住房贷款还至50%以下,具体很强借款能力的实力型买家悄悄的进入了房产投资市场。

他们在区域上没有特定的限制,基本关注一些具有“改造”空间或者现金流较好的投资产品上。

综上所诉,刚需型实力买家将会是市场的主力军。

持续的低息环境为他们装备上武器,之前他们已购房产的增值为他们如今新购房提供丰厚的粮草,角逐的主战场将会是一些品相不错,密度较低,周边具有很好的教育资源与生活环境,价格在150-300万这样的区域。

利率的变换,会对当前澳大利亚房地产市场的买家产生那些蝴蝶效应,进而会如何改变各个区域的共需平衡?