很多贷款预批客户经常问我这样一个问题:

“

虽然澳洲目前处于低息水准,但是由于疫情对经济的影响,我现在贷款买房到底合适不合适?

毕竟贷款买房要持续支付银行的利息费用。”

我们先抛开像疫情这样的外部因素,我们仅从贷款买房这件事说起。对于“合适与否”,我会从以下几点来进行考核。

首先,要考虑投入与产出。

我们看看目前各大银行投资房定息产品3年定息基本都维持在2.75%以下,5年定息基本也在3.10%以内,自住利率会比前面的利率更低。

所以当房产年回报率高于借款的贷款利率,那么贷款就是合适的,反之就是不合适。

目前市场上的Benchmark(锚定回报率)大约在3%左右,无论是租金还资本增值高于这个线,你就及格了。

这也是为什么我经常提醒投资人要review自己的利息,其实就是在调整你的投资回报率的Benchmark。

当然房产的长期资本增值率还是具体要看具体的“房子”。

其次,机会成本以及安全系数。

如果不贷款买房,那么就要考虑在未来五年内考虑其他类型投资,例如:基金,股票,债券,甚至是自己投资去做生意。

这些项目在顺风的时期跑赢3%的回报率是非常容易的事情,但是在逆境时期下跌40%也不是不可能。

以目前的形势看未来的5年还是存在很多不确定因素,而且很多投资产品加不了杠杆,即便有些产品可以加杠杆同时风险系数也是成倍的增加。

所以要根据自身的属性,去衡量你有可能在其他产品上所获得的投资回报率。

最后,个人压力指数。

只要是贷上款,作为借款人每个月就增加了一项固定支出,这笔支出是用收入去扛的,无论你是个人收入还是用租金收入都有自己可承担范围,这次疫情就给大家上了完美的一课。

由于疫情,很多人或者很多行业的收入都会在接下来的日子进行相应的调整,承受压力范围也在变化。

但是压力也许会成为动力,贷款是培养借款人赚钱最大的动力。

所以这个问题,还是要分人生阶段25-35不要怕太大的压力,36-50要根据家庭合理的分配投资压力,50以上尽量去减少压力。

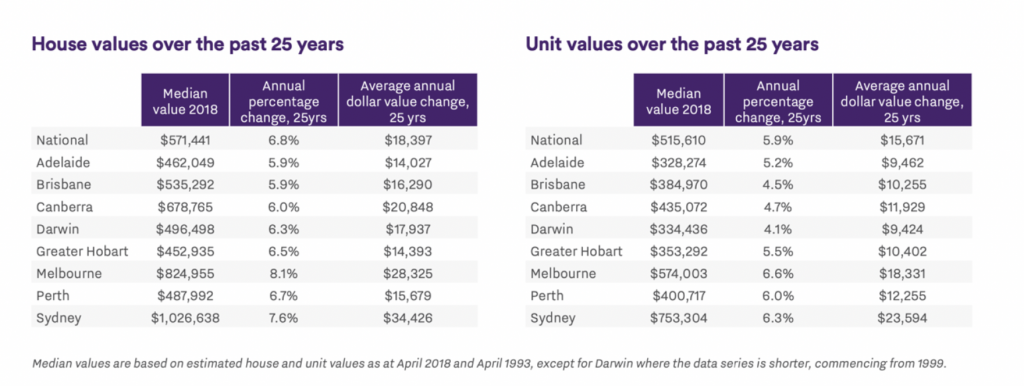

各大金融机构的贷款期限都是30年,根据Corelogic在2018年前25年平均涨幅显示,无论是公寓还是独立屋平均涨幅都超过5%,很多区域的房产远远的超过这个平均涨幅。

所以对于贷款买不买房,只要问自己一个问题即可:

如果给你一台时光机让你回到15年前的澳洲地产市场,你会不会贷款去买一套房?

缓冲时间过长?长按如下二维码: