在1月的最后一周,ABS发布了澳洲2021年12月季度的最新通胀数据。

通胀是衡量供需压力在经济中如何发挥作用的一个很好的指标,也一直是房市需要关注的关键经济指标之一,因为通胀上升可能会促使RBA上调现金利率目标。

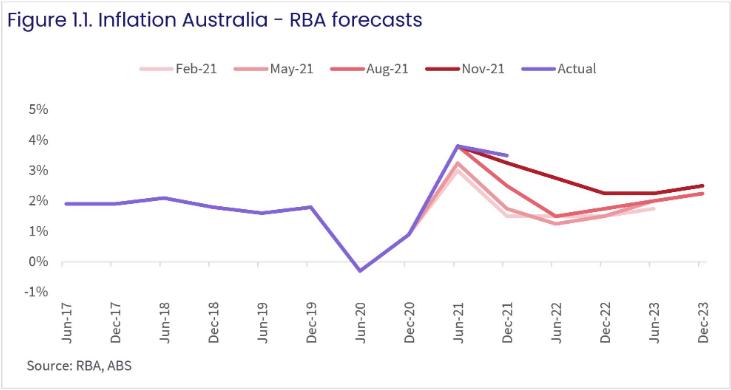

去年12月季度通胀率为3.5%,再次超出了RBA的预测,比11月的预测高出25个基点,比2020年5月的预测高出225个基点。

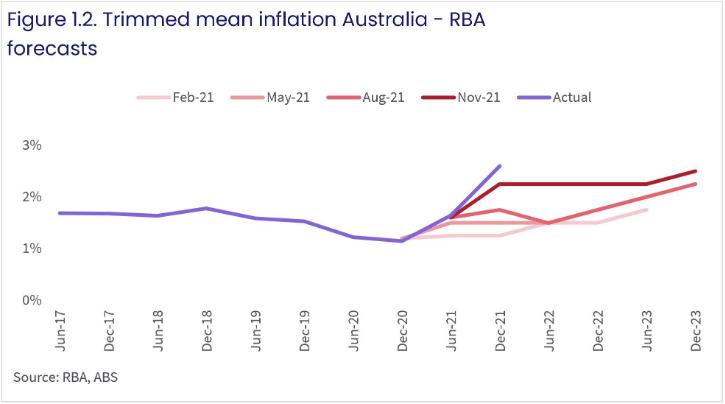

“切尾平均”通胀数据(剔除总体数据中波动最大的项)是基础通胀的一个重要指标。截至2021年12月的一年里,切尾平均通胀率为2.6%,比RBA的最新预测高出35个基点。

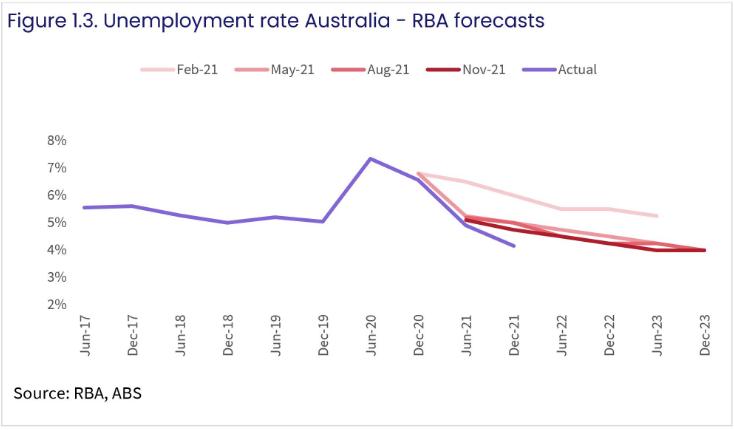

图1.1至1.3是ABS关于年度通胀、切尾平均通胀和失业率的数据,低失业率代表着工资和通胀的额外压力。图表对比了实际数据与RBA的预测数据。

图表显示预测值上调,并表明RBA低估了澳洲经济从疫情中复苏的速度。这意味着,如果失业率和通胀的复苏速度快于预期,那么加息也可能早于2023年或2024年,这正是RBA一直在暗示的。 外界普遍认为2022年将上调现金利率。

Westpac、CBA和AMP都预测,今年第三季度或第四季度会上调现金利率。现金利率前景的市场价格也强烈暗示了2022年的走势。

强劲的通胀和失业率促使RBA在2月份决定结束债券购买计划。这早就在去年12月已有所预示,当时RBA表示,如果通胀和劳动力数据“好于预期”,债券购买可能会在明年2月结束。

在有关货币政策决定的最新声明中,RBA行长Philip Lowe重申,要确定通胀是否持续在RBA的目标区间内还为时过早,也就是说现在加息还为时过早。

RBA可能还会等待工资价格指数的发布,以及与COVID-19相关的供应链问题的一些解决,然后才会在货币政策方面采取行动。

现金利率对房地产市场的影响就是当现金利率上升时,房价可能会受到一定的下行压力。

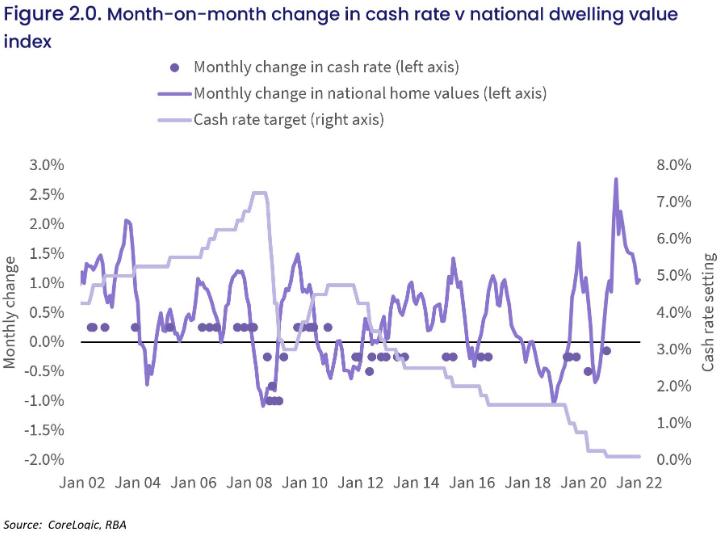

对2002年1月至2022年1月期间现金利率与全国CoreLogic住宅价值指数之间的相关性进行测验分析,结果显示负相关系数为84.7%。

现金利率滞后至多一年,会增强两者之间的相关性,这表明,现金利率的波动需要一段时间后才能对房地产市场产生最大影响。现金利率的连续增减也会使这种相关性随着时间的推移而变得更强。

现金利率和住宅价值之间的这种负相关如图2所示,它统计了现金汇率和全国住宅价值随时间的变化。

但是这种关系并不是一成不变,是因为有一系列因素会影响房地产市场的结果。

例如,2014年12月和2017年9月宏观审慎信贷政策的出台,给房价带来了一些暂时的下行压力。

但随着信贷条件的收紧导致信贷通过性下降和住房状况恶化,这些问题变得更加重要。尽管当时的现金利率处于历史低位,但还是表现为下降。

那么当家庭债务水平像目前这样升高时,家庭对债务成本会更加敏感就更有说服力了。

RBA截至2021年9月的数据显示,住房债务与家庭收入比达到创纪录的140.5%。考虑到这一点,家庭对债务成本的变化可能比以往更加敏感。