人们认为澳洲房地产市场回弹的主要原因是供需失衡。

截至5月份,澳洲市场新上市房源比过去10年的月平均水平低20%,衡量根据当前住宅销售速度清空库存所需的时间的“供应月数”比率在5月份降至1.8个月。

但目前市场的整体上市趋势与投资者行为之间存在明显差异。CoreLogic是根据物业的租赁历史推断房源是否为投资者所有。

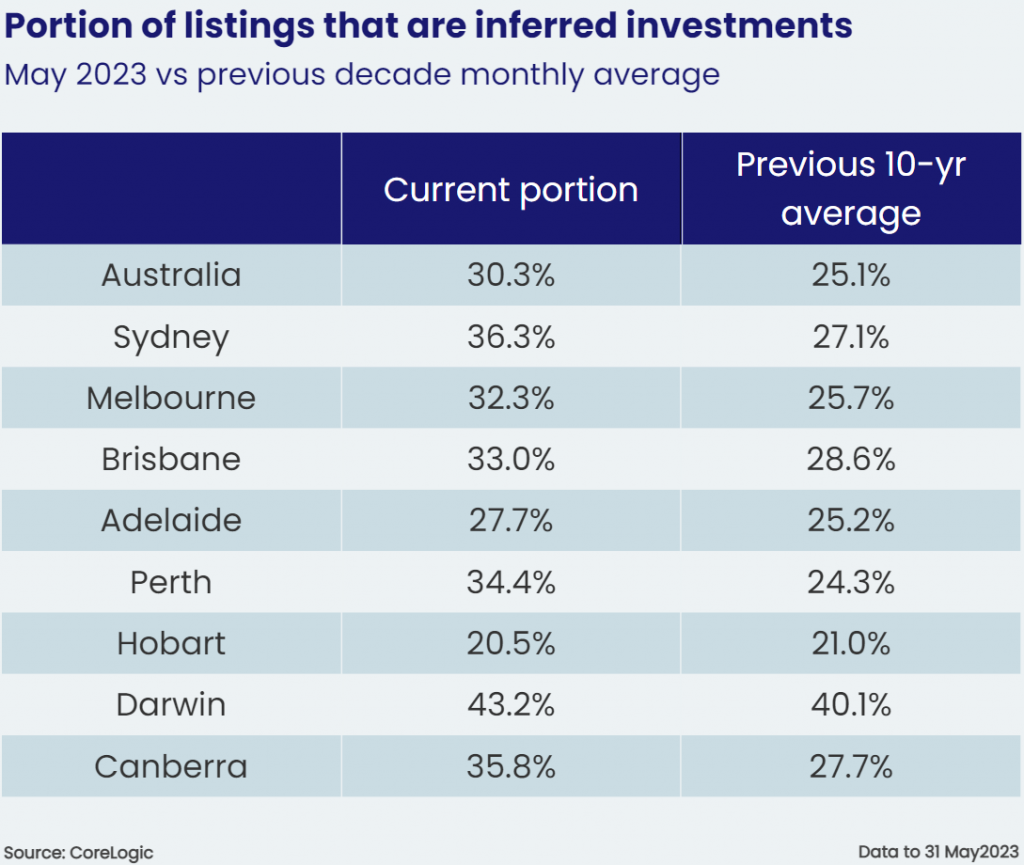

在全国范围内,新上市的前投资房比例激增至30.3%,比一个月前高出1%,比长期平均水平高出5.2%。

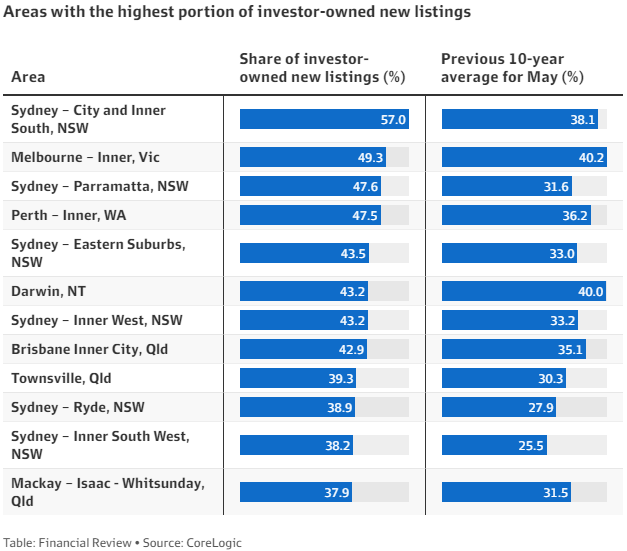

在悉尼、墨尔本和珀斯这三个首府城市,投资房5月份的上市数量实际上高于过去10年的平均水平。

CoreLogic的数据显示,今年5月,悉尼新上市的投资房占所有住宅的比例飙升至36.3%,为两年来的最高水平。

在墨尔本,新上市投资房占32.3%,为一年来的最高水平,比10年来的平均水平高出6.6%。在更细的层级上,通常是多套房业主所在的市中心,5月份投资房上市的比例大幅上升。

例如,悉尼的SA3市场“市中心和内南”10年历史平均水平38%的新上市住宅为投资房。今年5月,这里上市的投资房比例最高,飙升至57%。

这确实表明在自住业主出售决定减少的环境下,投资者的出售活动仍在持续。

整体销量虽然在历史平均水平附近趋于正常化,但在季节性放缓和利率上升的双重影响下,销量可能会下降。

从历史情况看,购房数据显示,大多数购房者都是自住业主。而且,投资房上市的增加完全有可能导致自住业主购买的是以前的投资房。

这本身就给自住业主带来了一些难题,他们可能会因为物业租赁期过长或认为这类物业没有得到很好的维护,而放弃购买。

但在如今的环境下,当供应不足时,买家可能没有什么选择,因为投资房占可购房源的更大份额。

同样值得注意的是,虽然投资房上市的数量仍然很高,而且似乎在上升,但总体上投资房上市的占比仍然没有2021年中创纪录的峰值那么高。

在截至2021年7月的一年里,当投资房上市的占比达到峰值时,全国CoreLogic房屋价值指数的年增长率为16.1%。

总体来说,除霍巴特外,所有首府城市的投资房上市比例都高于历史平均水平。

目前尚不清楚投资者出售的确切原因,因为每套上市住宅的情况各不相同,而且在没有直接询问卖家的情况下,也不知道推动上市物业的因素是什么。

当然,是有一些因素可能会推动上市出售。

第一个推动因素可能是一年来利息成本的高涨。

根据投资房的平均利率,预计50万澳元的贷款成本每月还款将增加860澳元,达到3213澳元。虽然租金在过去几年里以创纪录的速度上涨,但涨幅总体上没有新贷款的还款成本高。

如果在本已是高通胀的环境下,利息负担变得过高,投资者可能会出售投资房。

另一个关键推动因素可能是资本增长。

比如像珀斯这样的城市,投资房销售比例在2020年中期飙升,此后一直保持在高位,这可能反映出投资者在经历了2010年大部分时间的长期房价下跌后,终于看到了一些回报。

自去年5月利率开始上涨以来,悉尼、墨尔本和布里斯班等东海岸城市的房价有所下降,而珀斯的房价却相当稳定,并在今年5月创下了历史新高。

不仅投资房上市的比例很高,截至5月份的新投资房上市数量也比过去10年的平均水平高出19%。

买家中介InvestorKit创始人Arjun Paliwal表示,近期投资者可能更倾向于在当前市场出售物业。