Compare Club的数据显示,在不到6个月的时间里,由于贷款负担能力问题而难以转贷的澳洲家庭数量从15%飙升至30%。

个人理财市场和咨询公司的新数据也显示,LVR为90%的贷款持有人的转贷咨询数量激增,使得转贷越来越困难,并且达到了自利率开始上升以来从未达到的高水平。

在一份声明中,Compare Club解释称,贷款机构不太可能向LVR为80%或更高的借款人提供有竞争性的利率,而且往往会收取他们数千澳元来的贷款保险费用,因为无法获得更低的利率,这让人们陷入贷款囚笼。

Compare Club研究和洞察主管Kate Browne说:“在短短几个月内,高贷款价值比的业主数量急剧增加,这确实说明了许多澳洲家庭目前的财务状况是多么紧张。”

“即使我们现在接近现金利率上升的峰值,但这对成千上万被7%或更高利率困住的贷款持有人来说也没有任何缓解。”

“那些看到利率比他们目前的利率低1%或2%,但更高的LVR或其他适用性能力问题阻止了他们降低房贷还款,这让他们感到加倍令人沮丧……”

Compare Club对超过4.9万份转贷问询的分析显示,自4月份以来,LVR的上升趋势令人担忧,达到90%或更高。

到2022年底,LVR 90+的占所有转贷问询的12%至20%,6月份这一数字突然跃升至所有转贷问询的38%,然后在7月份飙升至近60%。

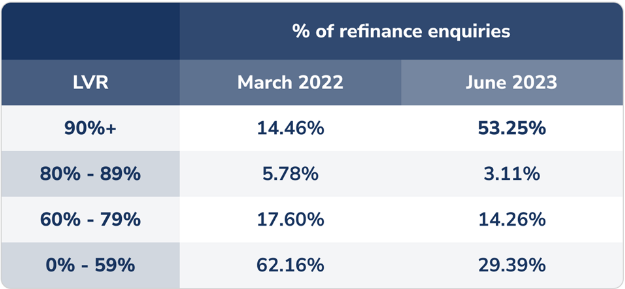

比较2022年3月至2023年6月的数据显示,现金利率上调至4%之前,LVR超过90%的业主的转贷问询数量增加了两倍多,如下图所示。

Compare Club表示,数据显示,业主承受着几个不同贷款方面的压力,其中包括:

- 随着利率开始上升,一些区域的房地产价格下降,导致LVR上升;

- 业主转为只还息贷款,这使得他们很容易受到LVR上升的影响,虽然他们的物业价值只是略有下降;

- 首次置业者在官方现金利率仅为0.1%的情况下,以他们的最高负担能力借贷,高于他们现在能借贷金额许多,他们的贷款不能减少太多,而且也很容易受到价格下跌的影响;

- 在评估贷款申请时,贷款人的借款能力下降,现在包括BNPL和学生债务等项目。

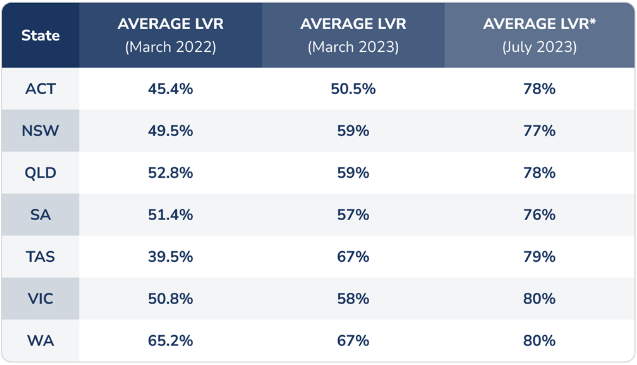

在各州中,维州和西澳的业主可能处境最艰难的,目前转贷问询的平均LVR为80%。LVR增幅最大的是维州,平均LVR从3月份的58%跃升至目前的80%。

Browne表示,LVR较高的借款人也不应绝望自持。

借款人可以做的一件事就是与他们的银行或贷款经纪人交谈,这样他们就可以获得更好的利率。

她说:“银行真的不想收回你的物业,所以他们可能会给你一个稍微低一点的利率,给你一点喘息的空间。”

“但这也许这不会是你能拿到的最好的利率,所以这就是为什么要尽早联系贷款经纪人的优势。”

“他们可以接触到你不了解的贷款机构,并且知道哪些贷款机构的风险偏好更高,哪些贷款机构对房地产的价值与澳洲四大银行不同。”